退職金はいったいいくらもらえる? 老後はどうすれば?

2017.03.07

レポート

金額も導入割合も低下している

退職金。普段意識することはないでしょうが、サラリーマンにとっては重要な問題です。

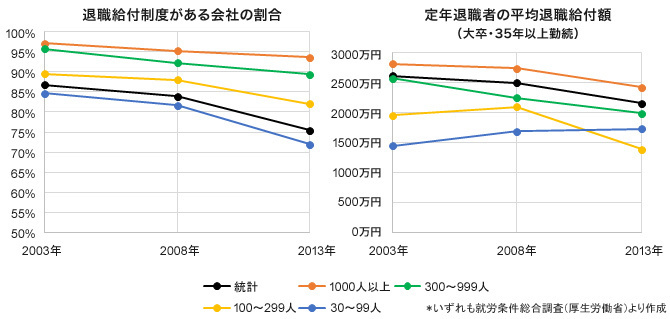

以下のグラフは、企業年金も含めた退職金(退職給付)制度がある会社の割合と、定年退職者の平均額について、2003年から2013年まで10年間の推移を示しています。

導入割合を見ると、黒い線で示した総計で、87%程度から75%にまで低下しています。全ての企業規模で低下していますが、特に30~99人の中小企業において顕著となっています。これは、退職金制度を廃止する企業に加え、ベンチャー企業など創業期の会社では退職金制度を設けないケースが増えているためと考えられます。小さな会社のほうが企業数は圧倒的に多いため、それに引きずられる形で全体の導入割合も大きく下がっているのです。

一方、定年退職者の平均金額も、総計で2612万円から2156万円まで500万円近く減っています。30~99人の中小企業では増加しているものの、それ以外の企業規模では軒並み大幅減となりました。企業規模が大きいほど定年退職者の人数も多いため、平均退職金額は大企業の値に近い形で減少しています。

確定拠出年金やNISAを活用して老後の備えを

そもそも、なぜ退職金というものが存在するのでしょうか?

戦後急速に広まった退職金制度ですが、法律によって企業に義務付けされているわけではありません。社員の退職後の生活保障という側面が強いものの、企業にとっても導入するメリットがあったのです。それは、「一度入社した社員は途中退職することなく、できる限り定年まで勤めて欲しい」。そのため、定年まで勤めあげれば高額に、途中で退職すると減額されるしくみになっていました。

国もそれを推奨するため、企業側と社員側双方に対して、税制優遇などで後押ししてきました。今でも、一定額までの退職金に対しては所得税がかからないことになっています。要するに、毎年給与として受け取るよりも、退職金として受け取った方がトクというわけです。

ところが、時代は変わりました。

大企業でも転職が当たり前の世の中になり、会社にとっても「できる限り定年まで勤めあげて欲しい」というニーズは薄れてきました。それに加えて、資金積み立てのために活用していた各種の企業年金制度は、バブル崩壊後運用難が続いたため、会社の財務を圧迫するようになりました。企業に認められていた「退職給付引当金」という税制優遇措置も廃止されています。退職金は、コストが高いわりに、存続させるメリットも少ないしくみになってしまったのです。

しかしながら、社員にとっては死活問題です。

それでなくても、厚生年金の支給開始年齢は、60歳から65歳まで段階を追って引き上がっていきます。その間、60歳定年後に再雇用されたとしても、賃金水準は大幅に下がるのが一般的です。このような状況下で、退職金までアテにできない時代が訪れているのです。

やはり、自分自身で備えなければなりません。

2014年からNISA(少額投資非課税制度)が始まり、今年からは個人型DC(個人型確定拠出年金)の加入範囲が拡大され公務員や専業主婦まで加入できることになりました。会社によっては、企業型確定拠出年金に各人が掛け金を上乗せできるしくみを採り入れているところもあります。これらは、個人の投資や老後の備えを税金面で優遇する制度です。

「なるようになるさ」と投げやりな考えは捨て、できるだけ早い段階から、将来準備することをお勧めしたいと思います。

PRESIDENT ON LINE 2017.2.7掲載分